· Po przystąpieniu Polski do UE kolejne rządy podejmowały działania ukierunkowane na walkę z przestępczością VAT-owską. Najwięcej z obecnie obowiązujących rozwiązań legislacyjnych wprowadzono w ciągu ostatnich 5 lat, choć część z nich została wstępnie opracowana lub wdrożona jeszcze przez poprzedni rząd;

· Dotychczasowe działania w obszarze kontroli okazały się nieskuteczne. W wielu przypadkach łapano ofiary, nie sprawców, a ściągalność VAT w zakresie wyłudzeń podatku jest w granicach 2%;

· Dalsza walka z mafiami VAT-owskimi, w oparciu o rozwiązania krajowe, jest możliwa dzięki digitalizacji rozliczeń i automatyzacji procesu kontroli podmiotów gospodarczych;

· Pełna eliminacja znanych obecnie mechanizmów prowadzących do wyłudzeń VAT będzie zależała od działań podejmowanych na poziomie europejskim.

To wnioski z raportu CRIDO „Wyłudzenia VAT – historia choroby i zastosowana terapia”, pod patronatem Business Centre Club.

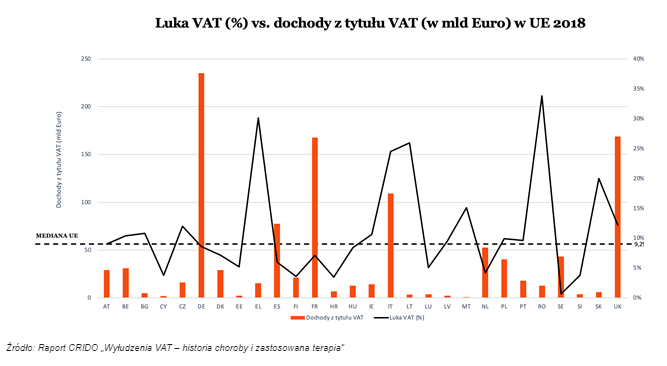

Czym jest luka VAT i jaki jest jej poziom w krajach UE

Luka VAT jest różnicą między kwotą spodziewanych dochodów z VAT a faktycznie pobraną kwotą podatku. Powstaje na skutek m.in. oszustw i uchylanie się od opodatkowania (w tym wyłudzenia w ramach karuzeli VAT), unikania opodatkowania czy błędów administracyjnych.

Z perspektywy UE największy drenaż finansów publicznych wynikający z luki VAT dotknął państwa członkowskie, które przystąpiły do UE w 2004 r. i później oraz kraje południowej Europy. W Polsce od kilku lat obserwujemy zmniejszanie się luki VAT (z 27,1% w 2011 do 8,7% w 2019), chociaż nie wskazuje się, który z komponentów ma największy wpływ na jej zmniejszenie. Niemniej jednak, spośród wszystkich kategorii stanowiących o luce VAT, wyłudzenia podatku mają największy potencjał do zmiany.

Trudności i wolne tempo działania na poziomie UE

Wyłudzenia podatku są konsekwencją przyjętych w 1993 r. w ramach Unii Europejskiej tymczasowych zasad opodatkowania towarowych transakcji transgranicznych, w szczególności zwolnienia dostawy towarów w kraju wywozu i odwrotnego obciążenia w kraju przeznaczenia. Pierwsza sprawa dotycząca wyłudzeń VAT trafiła do TSUE już w 2003 r., co znaczy, że problem z funkcjonowaniem tymczasowych zasad opodatkowania transakcji wewnątrzunijnych rozpoczął się już pod koniec XX w. Analiza kolejnych wyroków TSUE pokazuje bezradność państw członkowskich w walce ze zorganizowaną przestępczością VAT-owską i ogromną trudność w stosowaniu obowiązujących przepisów do walki z tym zjawiskiem – wyjaśnia dr Roman Namysłowski, partner zarządzający odpowiedzialny za zespół doradztwa podatkowego w CRIDO i autor książki „Orzecznictwo Trybunału Sprawiedliwości Unii Europejskiej z zakresu VAT. Komentarz”.

Wprawdzie począwszy od 2010 KE podejmowała różne działania legislacyjne służące walce z wyłudzeniami VAT, to jednak ich tempo i zakres okazały się niewystarczające, aby skutecznie tę walkę prowadzić. Ponadto, dopiero w 2018 r. zaproponowano przepisy dotyczące tzw. modelu docelowego, czyli modelu zakładającego wprowadzenie dostawy towarów pomiędzy państwami członkowskimi jako jednej transakcji dla potrzeb VAT, opodatkowanej w kraju zakończenia transportu. Innymi słowy, model prowadzący do wyeliminowania obecnej dychotomii dostawy na dostawę w kraju wysyłki i nabycia w kraju przeznaczenia. Przy czym ostatnia wzmianka o dyskusji wokół tego tematu na poziomie Rady UE lub jej ciał roboczych pochodzi z maja 2019 roku. A dotychczasowy dorobek legislacyjny UE w tym zakresie sprowadza się w zasadzie do trzech stosunkowo niewielkich zmiany do Dyrektywy VAT i dwóch modyfikacji rozporządzeń UE. Ceną za opieszałość i brak zgody na przemyślane działania są miliardy euro strat w skali całej UE.

Jak Polska radzi sobie ze zjawiskiem wyłudzania podatku VAT – legislacja i kontrole

Każdy z rządów w okresie po przystąpieniu Polski do UE podejmował działania dotyczące walki z przestępczością VAT-owską. Wśród działań legislacyjnych podejmowanych od 2011 r., będących próbami walki z oszustwami VAT-owskimi, warto choćby wymienić: odwrotne obciążenie, solidarną odpowiedzialność nabywców, JPK czy klauzulę nadużycia prawa w ustawie o VAT. W ostatnich latach miały się do tego też przyczynić wprowadzenie systemu STIR czy mechanizmu podzielonej płatności VAT. Największa kreatywność legislacyjna w tym zakresie przypada na okres ostatnich 5 lat, choć część z obecnych rozwiązań została wstępnie opracowana lub wdrożona przez poprzedni rząd.

Pomimo zmian w sposobie organizacji kontroli, sposobie identyfikacji nieprawidłowości, skuteczność w łapaniu rzeczywistych sprawców przestępstw VAT-owskich jest stosunkowo niewielka. Jak wskazują statystyki ściągalności, zaledwie 2% kwot z decyzji organów podatkowych dotyczących wyłudzeń podatku VAT zostało zapłacone. Wynika to między innymi z faktu, że „złapane” podmioty były często bardziej ofiarami działań mafii VAT-owskich niż inicjatorami przestępczych praktyk. I choć od końca 2009 r. należności wymierzone na podstawie art. 108 ustawy o VAT (przepisu najczęściej wykorzystywanego przez organy podatkowe do kwestionowania rozliczeń podmiotów podejrzanych o udział w wyłudzeniu podatku) wzrosły o 47500,9 mln zł (prawie 125 razy), to niemożność ich ściągania uniemożliwia domknięcie luki VAT-owskiej w części wynikającej z wyłudzeń VAT.

Dotychczasowe działania w obszarze kontroli okazały się częściowo skuteczne. W wielu przypadkach łapano niestety ofiary, a nie sprawców. Wplątani w karuzele VAT, uczciwi przedsiębiorcy od lat karani są za niewinność. To z nich później fiskus ściąga uszczuploną w karuzeli VAT należność, podczas gdy prawdziwi jej twórcy pozostają anonimowi – podkreśla dr Łukasz Bernatowicz, wiceprezes Business Centre Club i wiceprzewodniczący Rady Dialogu Społecznego. Uczciwi przedsiębiorcy tracą podwójnie: po pierwsze – muszą konkurować z oszustem, który oferuje klientowi towary w niższej cenie, po drugie – jeśli przypadkiem nie znajdą się w łańcuchu karuzeli podatkowej – ponoszą ogromne, organizacyjne i finansowe koszty działań dostosowawczych do nowych wymogów związanych z uszczelnianiem systemu, które mają zapobiegać wyłudzeniom – dodaje Łukasz Bernatowicz.

Wyłudzenia VAT to niestety czarna karta systemu, z którą od lat mierzą się kolejne rządy. Bez rozwiązań na poziomie całej UE poszczególne państwa członkowskie, w tym Polska, mają ograniczone możliwości przeciwdziałania. Nie znaczy to jednak, że takich możliwości nie mają wcale, co pokazują choćby statystyki z ostatnich lat. W mojej ocenie, dla poprawy efektywności walki z wyłudzeniami VAT kluczowe są dwie kwestie: po pierwsze – coraz większe wykorzystanie narzędzi analitycznych po to, by jak najwcześniej wykrywać i eliminować nieprawidłowości i ich źródło, a po drugie – wykwalifikowane kadry urzędnicze, które potrafią odróżnić przestępcę od ofiary i ścigać tych pierwszych, a nie tych drugich, z czym wielokrotnie były i są problemy – komentuje Michał Borowski, minister podatków w Gospodarczym Gabinecie Cieni BCC, partner w CRIDO.

Wyłudzenia VAT – raport Crido i BCC

Pełna wersja raportu do pobrania jest na stronie CRIDO

Kontakt dla mediów:

Magdalena Żuk

Dyrektor ds. PR I Marketingu

CRIDO

magdalena.zuk@crido.pl | +48 608 36 29 96

Emil Muciński

rzecznik, Instytut Interwencji Gospodarczych BCC

tel. 602 571 395, 22 58 26 113

e-mail: emil.mucinski@bcc.org.pl; instytut@bcc.org.pl